边缘计算市场广阔,但市场机会暂时还未引起投资机构的广泛关注,因此需要快速精准的梳理边缘计算产业链,挖掘投资机会。边缘云公众号整理、节选了近期的两篇投资文章,从投资机构的角度理解边缘计算的产业机会。

本文节选自:解锁万亿级市场,边缘计算不“边缘” | 华映洞察

华映资本看好边缘计算,主要基于3方面考量:

- 边缘计算是一个明确的,巨大的增量市场,数据向边缘下沉的趋势明显;

- 应用领域极为广泛,靠近业务现场的复杂性特点给创业型企业带来机遇;

- 万物互联的大背景下,边缘计算具备平台性机会;

未来,我们看好4个细分方向:

- 满足端侧的低成本、低时延通用型计算&通信芯片;

- 基于超高速通信、存储、弹性算力调度核心技术的边缘云基础设施解决方案;

- 满足边缘侧的超大规模连接、低成本设计、高可靠性、高安全性要求,在资源受限及设备异构的复杂环境下,提供云中立的、轻量化的、开放的边缘计算IOT平台架构;

- 基于边缘的、现场的垂直行业paas/saas平台;

聚焦国内,2020年中国边缘计算市场规模达185亿,最近几年的年YOY都在55%以上;边缘计算是一个巨大的增量市场。

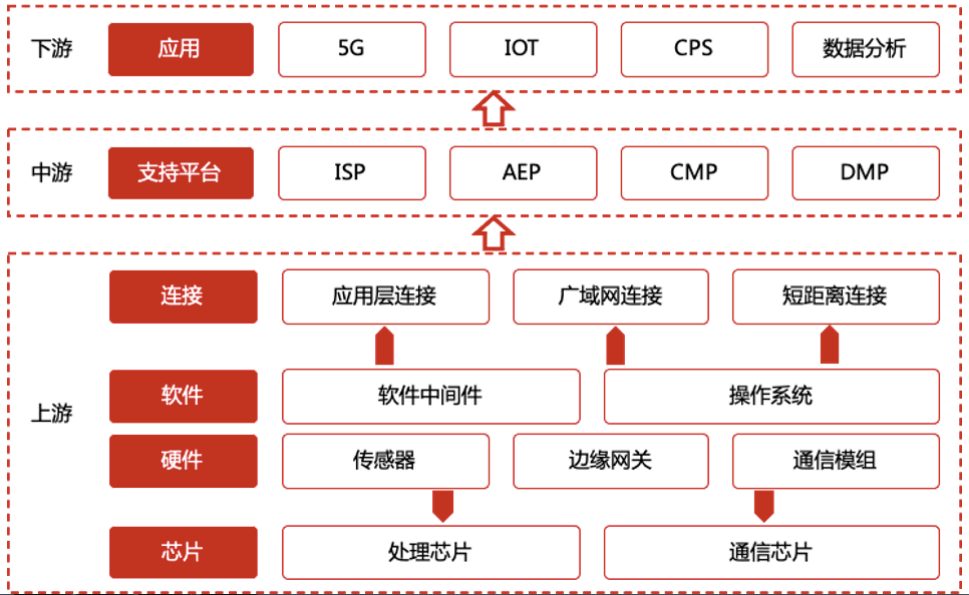

边缘计算产业目前处于早期阶段,产业构成从上游芯片,模组、系统架构到中游的方案商、运营商、下游的智能终端和行业应用,整个生态都在积极探索新的商业模式和客户价值。行业图谱呈典型的金字塔型结构。

上游

芯片、传感器、网关、通信模块、软件系统等; 边缘计算推动设备厂商转向智能与开放,包括硬件设施和软件设施;

中游

云服务提供商、电信运营商等;边缘计算服务提供商聚焦到特定领域作为突破口;

下游

智能应用开发商、智能终端开发商等。边缘计算赋能智能终端和应用呈现快速增长。

在上下游链条中,主要有产业联盟和研究机构、芯片厂商、电信运营商、系统及设备提供商等角色。其中,芯片厂商、系统及设备提供商中聚集了大量创业公司。

系统及设备提供商,聚集产业链中数量最多的企业,面向各个领域聚集了大量的创业公司。硬件方面,以通用产品为主,包括智能网关、边缘盒子或端侧智能设备;行业方面如工业、智慧家居、汽车、能源行业等,供应商包括华为、小米、图鸭科技、江行智能、微云智联、飞诺门阵等 ;软件及解决方案方面:包括云计算巨头、电信设备巨头及CDN 服务商及创业公司等,包括华为、阿里,百度,创业公司包括中科海微、江行智能、微云智联、秒如科技、轻舟云等。

华映资本长期看好边缘计算相关细分赛道机会,并将继续关注云计算、大数据、边缘计算等领域投资。

既有能源互联网、工业互联网等产业端应用,也有AR/VR/高清视频、无人驾驶、智慧门店、医疗保健这样和日常生活更近的场景。

原文标题:5G边缘计算行业研究报告 ,节选自公众号:深创投企业服务中心

挖掘边缘计算投资机会的总体思路

因此对于投资机构而言,边缘计算远远比射频器件、光模块、通信芯片、存储方案与终端制造更加陌生。为了充分挖掘这两项新兴领域的投资机会,有必要从总体上理清相关思路。

1、投资时间节奏的把握

目前的通信网络建设运营模式正在从传统的“设备制造商—电信运营商”二元结构向新的模式转移过渡。然而,这种模式的过渡并不是一撮而就的,而是在各类企业之间反复的争夺、博弈过程中逐渐完成的。

根据产业发展的一般规律,预计主流通信设备制造商(华为、中兴、诺基亚、爱立信)在很长一段时间内都会采取“抓大放小”的策略—即仍然坚持在一些通用型,市场空间大的应用场景中采取传统模式,在其他碎片化的、特殊的应用场景则放任甚至主动参与新型通信网络建设的模式。

在5G网络建设的初期(2020-2023年),其主要行业机会都以一些非通用型、特殊的应用场景为主,如高速公路、铁路、工厂、医院等。这个阶段的主要商业模式也以2B为主。因此投资机构在这个阶段应该重点关注针对这些场景提供边缘计算的初创企业。

在5G网络建设的中后期(2023-2027年),新型的通信网络建设运营模式逐步从特定的碎片化应用场景向通用型场景渗透,其行业机会也会逐渐向通用型消费类场景转移,例如云游戏、AR/VR、直播加速、高清视频等。商业模式也会从单纯的2B转向2C或者2B2C。因此在这个时间段,我们需要重点挖掘寻找通用型场景的初创企业。

2、边缘计算领域应该更加关注早期项目

目前来看,参与边缘计算的企业有两类。

一类是现有的巨头企业,这一类企业往往是基于传统的主营业务向边缘计算,例如从OEM业务向自主研发扩展的富士康与伟创力等,从中心云计算向边缘云计算扩展的阿里云与腾讯云,从只负责内容分发(CDN业务)到提供计算与存储资源共享(边缘计算)的网宿科技。

另一类企业则是最近开始涌现出的非常早期的初创企业,这些企业的创始人往往是从上述第一类企业里面辞职的资深人士。

对于VC投资机构而言,主要的投资机构在于第二类的初创企业。

边缘计算过去一直停留在概念之中,其产业形态最近一两年才有逐渐走向成熟的趋势,相关的商业模式也还在探索之中,这一类的初创企业创始人往往是刚刚开始创业甚至还在创业准备阶段,因此投资机构应该重点关注这个领域的早期项目,尤其是天使期项目。

3、挖掘投资机会的过程中要特别有耐心

在进行市场扫描的时候,我们会发现边缘计算的初创企业稀少,很难像其他领域(射频器件、半导体、人工智能、通信模组、SaaS应用、互联网应用等)一样列出大量“备选名单”。造成这个现象的原因如下:

- 边缘计算产业方兴未艾,其商业化落地应用才刚刚开始。企业数量往往与一个产业的发展阶段有直接关系。在产业发展中期的初创企业往往数量最多,而在产业发展的两端(早期和成熟期)初创企业数量较少,而边缘计算产业正是出于产业发展的早期。

- 边缘计算产业门槛高,也是这个领域初创企业数量少的一个重要原因。除了产业发展阶段以外,一个领域的初创企业数量也与创业门槛直接相关。门槛越高,其创业者数量越少。消费类互联网应用就是一个门槛低而导致创业者众多的例子。而边缘计算除了需要创业者对产业本身充分理解以外,还需要有IT以及CT两方面的技术研发能力,因此导致创业门槛高。

正因为当前边缘计算产业的初创企业稀少,投资人需要在挖掘投资标的的时候保持足够的耐心,更加积极主动地通过各种渠道去获取项目源。

边缘计算商业模式与应用场景

边缘计算的商业模式分为两类,第一类是采用传统的IT服务商业模式,即项目交付制。

边缘计算的产业发展初期,用户往往希望边缘计算提供商提供一揽子解决方案,因此我们可以看到现今的边缘计算/边缘云提供商的收入来源主要是项目交付收入。

然而,各边缘计算/边缘云提供商并不满足第一类商业模式,这些企业以第一种商业模式来开启业务的主要目的是培育市场与验证产品。

待到边缘计算产业发展到一定阶段,其商业模式将会转变为“共建共享”与“运营服务”为主。

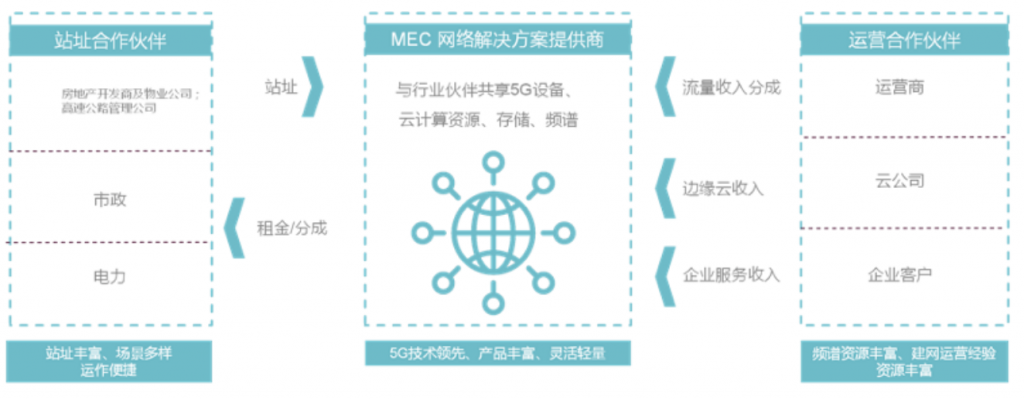

以MEC(多接入边缘计算)为例,其未来的商业模式形态非常丰富。

例如MEC服务提供商与运营商之间的合作就是以“共建共享”为基础,即通过MEC服务商提供MEC设备与平台,运营商提供频谱资源、网络接入服务来共同建设网络,这样运营商大幅度节省了网络建设成本,作为回报运营商则需要分享一部分资费收入给MEC提供商。

MEC服务商与云服务商、企业服务软件提供商之间的配合则是以软件收入分成来实现的。

未来的企业服务软件(ERP、OA、MES、WMS等)通常是运行在云边端三层架构中,尤其是MES与WMS这些需要实时性好的企业服务软件。

作为平台提供方,提供边缘云PaaS的MEC企业与提供中心云PaaS的云服务商会从企业服务的SaaS收入中获取一定的分成。

另外,MEC服务商也需要与站址服务商进行合作。例如MEC需要向开发商、物业公司、市政运营方、高速公路管理公司等企业租用站址以安置其MEC与其他设备,因此MEC服务商也需要向站址提供方支付租金或者收入分成。

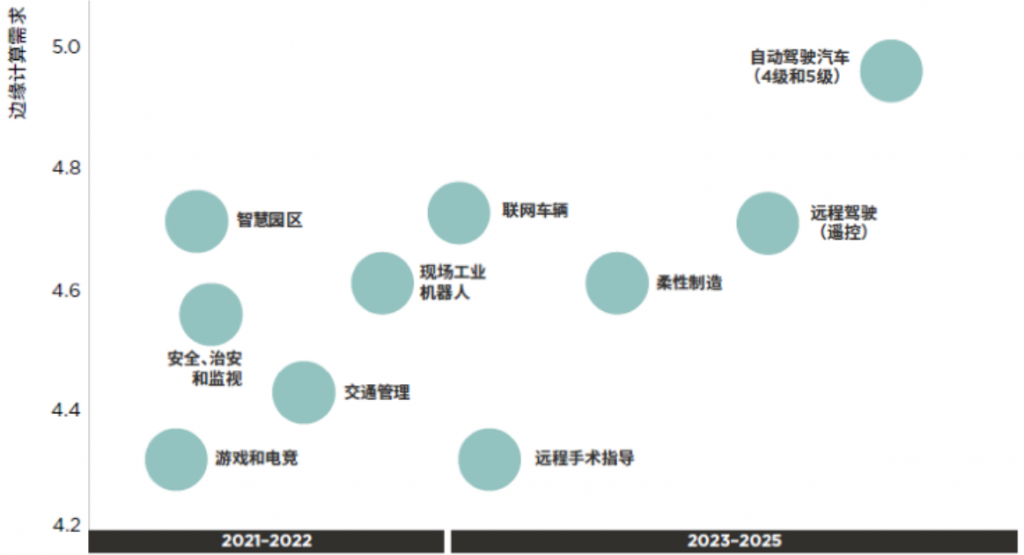

上图是ECC对中国企业10多个行业近50多个潜在边缘计算应用场景的调研结果。在图中我们列举了10个对边缘计算需求最大的应用场景,以及对这些应用场景初具规模的时间表。

排名前十的场景多数来自汽车和制造行业,此外还包括智慧园区,游戏和电子竞技,远程手术指导以及智慧城市的应用。

1、自动驾驶最需要边缘计算,但要具有商用规模需要一定时间

2、制造业的数字化和自动化为边缘计算提供了一系列应用场景

3、游戏和电竞将成为首批初具规模的边缘计算应用场景

边缘计算产业链结构

边缘计算的产业链上游包括边缘计算硬件平台(华为、中兴、爱立信、诺基亚、思科、谷歌、亚马逊、微软等)、边缘服务器(华三、浪潮、联想、中兴)、边缘网关(阿里云、赛灵思)、边缘控制器(研华科技、施耐德电气)、边缘芯片(地平线、英伟达)。

边缘计算的产业链中游则包括电信运营商(电信、联通、移动、AT&T、Telstra)、云厂商(阿里云、腾讯云、百度云)、CDN厂商(网宿科技、Akamai)与边缘计算服务提供商(九州云、赛特斯、艾灵、微品致远)。

产业链下游则包括智能应用企业(腾讯、华为、海康、大华)与智能终端设备商(小米、美的、飞利浦)。

从整个边缘计算产业链图谱来看,目前的边缘计算相关企业还以传统云计算企业横向拓展为主,初创企业还尚未崭露头角。

而在边缘计算产业链的各个环节之中,初创企业最容易突破的,是门槛相对较低且针对特殊场景的应用,因此此领域主要的投资机会在于中游的边缘计算服务提供商与下游的智能终端制造商。

对于边缘计算领域的初创企业而言,其优势往往在于技术较为全面(IT+CT),提供定制化解决方案,且能够接受比较灵活的商业模式。同时初创企业一般中立开放,有利于丰富应用生态环境。

如前所述,边缘计算本质上是云计算功能下沉到网络边缘侧。按照“下沉深度”划分,边缘计算可以分为接入网边缘计算、区域边缘计算、聚合边缘计算、都会边缘计算。

都会级边缘计算与聚合级边缘计算一般部署在各个城市的中心网络节点,可以理解为分布式的数据中心,其服务器规模较大且集中度很高,因此适合传统的云计算厂商(阿里云、百度云、华为云)或者拥有带宽资源的运营商(电信、移动等)。

相比都会级边缘计算与聚会级边缘计算,接入网边缘计算与区域级边缘计算的“计算资源下沉”更加彻底,单个服务器的功能较小但服务器数量众多且分散,因此更加适合规模较小的初创企业切入。

边缘计算领域投资逻辑梳理

1、现阶段边缘计算初创企业应具备一定的垂直应用能力

在当前阶段,边缘计算产业链尚未成熟,相关的商业模式并不清晰,下游客户市场还处在培育阶段,因此这一阶段的初创企业,应具备一定的垂直应用能力,既提供相关的服务器与支撑平台,还需要提供核心应用场景的软件服务。

以AL网络为例,公司虽然长远来看是以提供边缘云平台PaaS的商业模式为主。但在当前阶段因产业链不成熟,各公司除了还需要自己研发硬件设备(MEC服务器)以外,还需要研发核心应用场景(如高速公路、智慧灯杆等)的应用软件以培育下游客户市场。

2、战略合作伙伴的多少是边缘计算初创企业竞争力的一个重要因素

当前的边缘计算产业仍以传统云计算企业横向业务拓展为主,产业链各环节充斥着各个云计算时代崛起的产业巨头,初创企业要想获得长足发展,需要具备与巨头共舞的能力,最好是通过战略合作的方式来将这些产业巨头由竞争对手变为合作伙伴。

除此之外,根据不同应用场景,初创企业还需要获得高速公里、工厂园区、智慧城市等不同的站址提供商资源。

3、在关注不同应用场景边缘计算服务提供商的同时,还可以适当关注其“上游刚需”机会

如果投资机构风险偏好程度低,则可以换一种角度,以“对掘金者卖铲子和水”的角度寻找这些初创企业的“上游刚需”机会。

对于边缘计算服务提供商而言,其最大的“上游刚需”是网络信息安全提供商。

边缘计算是计算机技术与通信网络技术的融合结晶,一些边缘计算平台(如MEC)除了承担计算与存储任务的下沉以外,还负责一些与用户管理相关的通信网络服务功能,因此相关的边缘计算解决方案都离不开对网络信息安全的关注。

一些边缘计算的应用场景,如物联网、车联网、工业互联网本身就对数据安全异常敏感,因此基于边缘计算架构的网络信息安全解决方案将会是这些边缘计算平台商的刚性需求。

对于智能边缘端设备制造商而言,其最大的需求则是处理芯片。作为计算任务下沉的平台,智能边缘端设备承担一部分过去由云端所负责的计算任务。

目前的边缘端设备还以通用x86处理器为主,适应于通用类计算任务。随着未来边缘计算任务的多元化,边缘端设备还需要ARM架构处理器、FPGA、ASIC处理器等多种不同的处理器芯片来提供多元化服务。

评论前必须登录!

立即登录 注册